Wir befinden uns im Jahre 2021 n.Chr. Ganz Wallstreet ist von rationellen Tradern besetzt… Ganz Wallstreet? Nein! Ein von unbeugsamen Zockern bevölkerter Discord-Chat hört nicht auf, dem Eindringling Widerstand zu leisten. Und das Leben ist nicht leicht für die rationellen Trader, die als Besatzung in den befestigten Lagern liegen…

Ich hör ja schon auf. Unschwer zu erraten, in welcher Comicphase sich mein 7-jähriger gerade befindet.

Raus aus der einen Fantasiewelt, rein in eine andere: ein fundamental angeschlagenes Unternehmen explodiert um 13.000%. Während eine Apple nach fantastischen Zahlen verliert. Wie passt das zusammen? Und was bedeutet das für die kommenden Monate?

Wie schön mal wieder vor Augen geführt zu bekommen: nicht die graue Finanzmarkttheorie macht die Kurse alá “Der freie Markt regelt das schon”. Sondern menschliches Verhalten. Du und Ich. Die sogenannte Behavioral Finance, wer mehr dazu googeln möchte.

Bitcoin und Tesla waren gestern. Gamestop ist heute

Und wir Menschen können eine ganze Weile lang ziemlich verrückt spielen. Aktuell stolpern wir von einem Hype in den anderen. Bitcoin ist aktuell ja sogar schon langweilig und in den letzten Tagen praktisch aus den Schlagzeilen verschwunden. Was sind schon 550% Kurszuwachs, wenn eine Gamestop 1.800% in nur 3 Wochen hinlegt, seit dem Tief vor 11 Monaten sogar um mehr als 13.000% explodiert ist.

Was passiert da gerade?

Kurz zusammengefasst für all jene, die es nicht so verfolgt oder mitbekommen haben: eine ganze Meute von privaten Anlegern haben sich in einem Chat zusammengeschlossen und stürzen sich auf verschiedene Unternehmen um diese im Kurs hoch zu treiben. Den Ausgangspunkt genommen hat das alles auf Reddit, der größten Forencommunity des Planeten wenn ich nicht irre. Die Jungs und Mädels eines Unterforums dort, die derzeit in aller Munde sind, nennen sich Wallstreetbets, und den Namen kann man sich schon mal merken.

Die richtig kranke Action (man kommt mit Lesen gar nicht nach) findet in einem Chat auf Discord statt. Der allerdings aktuell gesperrt wurde. Ein Schelm wer Böses denkt…

Gamestop verliert seit Jahren an Umsatz. Fundamentales zählt aber auch gar nicht. Hauptsache es gibt nicht zu viele verfügbare Aktien und einen relativ hohen Anteil von Shortsellern. So dass man bei konzentrierter Kauf-Anstrengung einen sogenannten Shortsqueeze auslösen kann.

Diverse Hedgefunds setzen seit geraumer Zeit auf weiter fallende Kurse bei Gamestop (und anderen ähnlichen Aktien). Die Wallstreetbets-Truppe hat es Tag für Tag geschafft den Kurs hochzujagen. Und da scheinbar einer dieser Hedgefunds, die bei Gamestop auf fallende Kurse gesetzt haben, Melvin Capital war, die auch bei Tesla immer dick geshortet haben, hat nun auch noch Elon Musk zum Flankenangriff angesetzt. Nach einer Nachricht von ihm auf Twitter hat die Aktie noch einmal richtig abgehoben.

Ist das nun gefährlich?

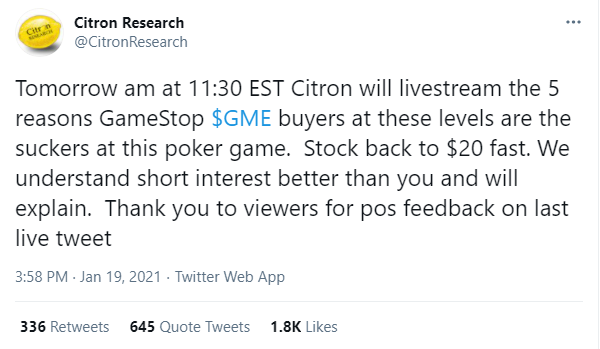

Für die Shortseller mit Sicherheit. An Schadenfreude und Gelächter herrscht aktuell kein Mangel. Und schon schreien die Betroffenen nach der SEC und verlangen eine Regulierung der Chats und Gruppen in sozialen Medien. Entbehrt nicht einer gewissen Ironie, fügen doch gerade diese Heuschrecken Unternehmen und deren Arbeitnehmern oft erheblichen Schaden zu und leben von zweifelhaften Informationen und Deals. Neben Melvin Capital richtig dumm aus der Wäsche guckt auch Shortseller Citron Research, die Anleger schon mal als Trottel bezeichnet haben weil sie Gamestop hochkaufen:

Da notierte die Aktie übrigens noch bei 40 USD, mittlerweile sind es in der Spitze 455 USD….da wird richtig geblutet.

Ich gestehe: meine Sympathien liegen da beim “kleinen Mann”, dem Volk. Dank sozialer Medien und den boomenden Neobrokern wie Robinhood und TradeRepublic kann jeder mit kleinem Geld ein Akteur an den Finanzmärkten sein.

Aber damit sind wir auch schon bei der großen Gefahr: dass diese riskanten Spekulationen mit Trading verwechselt werden. Für absolute Profi-Scalper und Newstrader ist diese Action zwar ein Paradies. Aber die meisten der jetzt aufspringenden Anleger halte diese Positionen über mehrere Tage. In der ganz großen Hoffnung auf eine Verzehnfachung. Ach, was rede ich denn da. Verhundertfachung!

Und da liegen riesige Gefahren um die Ecke. Stichwort Handelsaussetzung, aber noch viel alltäglicher die Übernachtgaps. Schlusskurs gestern bei Gamestop 347 USD. Vorbörslich heute stand der Kurs zeitweise nur noch auf 255 USD. Noch schlimmer sieht AMC aus, ein weiterer Hype der Wallstreetbets-Truppe: Schlusskurs gestern 19,9 USD. Vorbörslich heute nur noch 12,5 USD. Ein Minus von 37%.

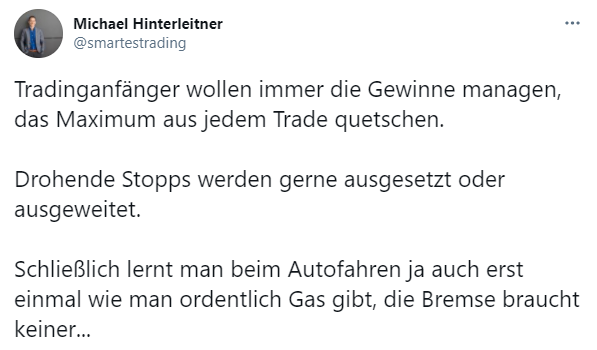

Das ändert sich alle paar Minuten, eine Stunde vor Börseneröffnung liegt GME schon wieder 33% im Plus. Der Wahnsinn und absolut unberechenbar. Im besten Fall unterhaltsam wenn man auf gar keiner Seite ist, und einträglich wenn man die richtige Seite erwischt. Im Schlimmsten Fall ein Totalschaden. Viele handeln ja sogar mit Optionen, die Nachschusspflicht lässt dabei grüßen. Dazu passt ein jüngster Tweet von mir:

Nachhaltiger Schaden an der Aktionärskultur?

Das Risiko großer unmittelbarer Einzelverluste ist das eine. Kann man aber immer noch in Grenzen halten wenn man das mit Spaßbeträgen oder einem “Las Vegas-Konto” macht. Es drängen in der aktuellen Boomphase extrem viele neue Anleger auf den Markt, die noch nie mit Einzelaktien zu tun hatten. Dank Robinhood und TradeRepublic ist man mit wenigen Klicks mit dabei.

Grundsätzlich ist das natürlich großartig, die Aktionärsquote hierzulande ist ja unter ferner liefen, da wird lieber am Sparbuch oder mit dem Bausparer real Geld vernichtet. Allerdings macht nicht nur mir Sorgen, dass an solides Trading oder Anlegen kaum ein Gedanke verschwendet wird. 30% im Jahr? Lächerlich! Das mache ich ja an einem Tag! YOLO!

Da sehe ich mit meiner bequemen Swingtrading-Performance im Januar zur Zeit tatsächlich alt aus gegen die Jungspunde sowie die Scalper und Newstrader.

Wo liegt nun die reale mittel- und langfristige Gefahr? Zum einen dass man bei diesen gehypten Einzelwerten mal richtig auf die Fresse bekommt. Einsteiger sich den Rest auszahlen und murren “Scheiß Börse, wusste doch dass es Betrug ist”.

Zum anderen wird tatsächlich viel größeren, solideren Aktien Liquidität entzogen. Wo bisher Apple, Netflix & Co gekauft wurde, wird jetzt oftmals jeder Euro in Zockeraktien gesteckt. Da braucht man nur mal in der neuen App Clubhouse in ein paar Trader-Talks reinhören, da wird teilweise All In gegangen.

Und das wo die Märkte aktuell in einer sensiblen Phase stecken. Dieser Hype um einige wenige Aktien könnte im Worst Case der letzte Tropfen sein, der den Kessel mit Zaubertrank zum Überlaufen bringt.

Wann kommt der Big Bang?

Welcher Dominostein am Ende der Erste sein wird kann man nicht sagen. Zwar blieb gestern die FED erstmal bei ihrem Kurs der Nullzinspolitik. Hat aber auch schon mit dem Säbel gerasselt verbal. Covid-19 lässt uns auch noch länger nicht los. Im Gegenteil, die Mutationen könnten die Lage global sogar noch verschärfen.

Auf der Habenseite verbuchen die Märkte Biden und sein weiteres gigantisches Hilfspaket von 1,9 Billionen USD. Sowie noch intakte charttechnische Aufwärtstrends. Ich bin kein Freund von Prognosen. Ich handle was ich sehe, nicht was ich glaube. Daher gehe ich auch weiter kurzfristig Long wenn ich Signale bekomme. Aber auch nur weil ich ohnehin nach wenigen Tagen wieder raus bin aus dem Trade.

Langfristig rühre ich aktuell nichts mehr an. Ja, der Boom kann noch länger andauern. Wochen, Monate…aber die Warnsignale häufen sich. Beispiel Apple gestern: fantastische Zahlen geliefert, Erwartungen nicht nur übertroffen sondern pulverisiert! Und wie reagiert die Nachbörse? Mit Kursverlusten.

An anderen Schwergewichten ist die Rallye der letzten Monate sogar spurlos vorüber gegangen. An Microsoft etwa, oder auch am Lockdown-Gewinner Amazon. Wo fließt das frische neue Geld also hin? Primär in gehypte Aktien und Sektoren. Nicht gerade ein gesundes Zeichen, wenn dann nicht mal mehr eine solide Apple im Kurs zulegen kann nach solchen Zahlen. Amazon hat die Quartalszahlen noch vor sich, am 2. Februar ist es so weit. Das wird der nächste Gradmesser.

Das war jetzt etwas viel Schwarzmalerei von mir. Die bullische Kehrseite der Medaille: wenn jetzt doch auch noch diese Schwergewichte neue Allzeithochs markieren sollten, dann bekommt die Party auch in der Breite noch einmal richtig Schwung.

By the fucking dip – or skip?

Vielleicht dachtest du dir ja schon mehrmals die letzten Tage und Wochen “verdammt, springe ich jetzt noch nach oder warte ich auf einen Rücksetzer? Aber was wenn der Kurs dann ohne mich durchzieht?”

Die berühmte FOMO = Fear of Missing out.

Geht mir nicht anders, auch nicht nach 21 Jahren Börsenerfahrung. Wir sind alle nur Menschen, keine Maschinen.

Oder vielleicht bist du ja sogar an Bord der ein oder anderen Rakete, und weißt nicht ob und wann du aussteigen sollst? Da fallen mir spontan zwei Ratschläge ein:

- von realisierten Gewinnen ist noch keiner arm geworden. Und von Buchgewinnen noch keiner reich

- würde ich den Wert heute, zum aktuellen Preis, erneut kaufen? Ist die Antwort ein Nein, stoße ich ab

Persönlich halte ich mich zum Großteil weiterhin an bewährte, “langweilige” Strategien. Die auch von fallenden Kursen profitieren.

Wenn ich mich aber partout nicht zurückhalten will gehe ich einen Kompromiss ein, ein kleines Konto für solche Trades zu verwenden. Und/oder gestaffelt einzusteigen. Also nicht in einem großen Betrag auf einmal. Sondern bei Rücksetzern nachzukaufen. Der Spaß soll ja auch nicht zu kurz kommen. Kapitalerhalt ist und muss aber oberste Prämisse bleiben. Trading ist ein Business, und ohne Kapital sind wir raus aus dem Geschäft.

Die alten weißen Männer nicht unterschätzen

Was meine ich mit dieser etwas provokanten Überschrift: ich würde nicht viel Geld darauf wetten, dass die SEC, die mächtigen Hedge Fonds und ihre Lobby-Handlanger hier ewig tatenlos zusehen, wie private “suckers” (Zitat von oben) den angeblichen Profis in die Suppe spucken.

Nur weil du in einem schönen Trade mit fettem Buchgewinn steckt, heißt das nicht, dass du aus dem auch jederzeit rauskommst zu dem Kurs den du haben möchtest. Da spreche ich zum einen natürlich über die exorbitanten Spreads und die Slippage bei den Kurssprüngen vor allem zur Eröffnung um 15:30.

Aber ich denke auch daran, dass es immer schon gang und gäbe war einzelne Titel vom Handel auszusetzen. Eine vorgeschobene Begründung hat man schnell an der Hand. Und dann sitzt man auf seinem Trade und kann nicht raus…oder erst mit großem Verlust sobald der Handel und der Broker es wieder zulassen. Einfach im Hinterkopf behalten.

EDIT 16 Uhr am gleichen Tag, dem 28. Januar: Wahnsinn, das ging jetzt schnell und etwas anders als erwartet. Der US-Broker Robinhood erlaubt nur mehr das Schließen von Positionen in mehreren volatilen Aktien. Bei anderen Brokern das Gleiche. Und die bei uns beliebte App TradeRepublic auch mit riesigen Serverproblemen heute….oh Mann.

Edit 17:30: und so sieht das dann aus, wenn dem Privatanleger nur noch Glattstellen erlaubt wird…AMC im Tief mit -67% heute zum Schlusskurs von gestern. Da hat es nicht wenige zerrissen, die doch eigentlich geschützt (sic!) werden sollten von den Maßnahmen:

Genießen solange es noch geht

Untypisch für mich, dass ich auch mal versuche über den charttechnischen Tellerrand hinaus zu blicken. Viele von euch kennen den Spruch “Trade was du siehst, nicht was du glaubst”, den ich gerne zitiere. Und alles was immer noch nach Aufwärtstrend schreit, kann auch weiterhin gekauft werden. Im Rahmen des gesetzten Risiko- und Moneymanagements wohlgemerkt, also ohne dass die Gier die Vernunft schlägt.

Ich bekomme allerdings so viele Nachrichten auf Social Media und E-Mails mit Fragen zu einzelnen Werten, wo und wie man Gamestop, AMC & Co kaufen und sogar shorten kann, und ob es in Ordnung ist Familie und Freunde um Geld zu bitten, dass es mich gedrängt hat auch mal ungeliebte vorsichtige Warnungen auszusprechen.

Insofern: feiere die Party, solange sie andauert. Oder hol dir zumindest einen Eimer Popcorn und genieß die Show.

Aber vergiss nicht: der letzte auf der Party wird zum Aufräumen und Putzen verdonnert.

Trade smart

Michael Hinterleitner

PS: egal ob rauf oder runter, als Trader kannst du von beiden Richtungen profitieren. Wenn du keine Tipps mehr verpassen willst, trag dich in den Newsletter ein.

Update 20 Uhr 28.01.

Die Ereignisse haben sich heute überschlagen, manches im Artikel wurden von der Realität schneller ein- und überholt als gedacht. Eine Handvoll der jüngst gehypten Aktien ist praktisch nicht mehr handelbar, bzw. können nur noch Positionen glatt gestellt werden. Falls man überhaupt eine Kursstellung bekommt, Tradegate etwa stand um 17 Uhr herum ganz still bei Gamestop & Co.

Die Kurse stürzen entsprechend ab mit teilweise bis zu -75% zu den Hochs. Ob und wie der Handel ab dem 29.01. weitergeht kann ich im Moment nicht sagen.

Meine ganz private Meinung dazu: ich halte das für eine Marktmanipulation und Ungleichheit, nachdem Druck mal vom kleinen Mann ausgeübt wurde und nicht von den oberen Zehntausend. Ja, ich finde es auch nicht richtig wenn sich zigtausende Anleger dazu verabreden sich alle gleichzeitig auf eine Aktie zu stürzen und sie hoch zu kaufen. Ist auch eine Manipulation. Und es untergräbt das Vertrauen in funktionierende Märkte. Vertrauen ist für die Stabilität des Finanzsystem aber unabdingbar.

Aber illegal? Und muss man jetzt tatsächlich “die Anleger vor sich selbst schützen”, wie die Broker arrogant verkünden? In einem freien Markt sollte jeder die Freiheit haben zu kaufen und zu verkaufen wann und wie er das möchte.

Es wird viele Konten pulverisieren, wenn solche extrem gehypten Aktien von einem Tag auf den anderen wieder auf realistischere Kursniveaus fallen. So what? Wer da mitzockt muss sich des Risikos einfach bewusst sein. Eher haben sich die Broker damit selbst geschützt, Liquidität war tatsächlich Mangelware.

Bei Hedge Fonds wiederum ist es völlig in Ordnung, wenn sie sich milliardenschwer positionieren und auch koordinieren untereinander. Und diese Big Boys haben sich das jetzt wieder gerichtet und nehmen den Erstklässlern ihr Pausengeld weg. Diese Institutionen konnten heute natürlich munter weiter handeln in beide Richtungen. Die haben sich natürlich keinesfalls auf der Shortseite positioniert gehabt vor den Ereignissen, neeeiiiiin….

Meine Sympathien gehören prinzipiell immer den Außenseitern. Viele bekannte Trader und Gesichter der Szene sehen das wiederum anders, sie eint die Sorge um “verrückte Märkte”, die Qualitätsaktien Geld entzieht und die Rallye bedroht. Das kann man auch nicht von der Hand weisen, ich habe da jetzt auch keine Paradelösung parat.

Ich weiß nur dass sich die Regeln geändert haben. Daran sind aber nicht nur die Spieler schuld. Don´t blame the players, blame the game.

Neobroker bekleckern sich

Jedenfalls sind die aktuellen Ereignisse nicht cool. Und nicht gesund für den Finanzmarkt. Wenn das mal kein Boomerang war. Das grandiose geplante IPO kann sich Robinhood jedenfalls erstmal in die Haare schmieren. Und ein ganzer Jahrgang frischgebackener Aktionäre könnte auch verbrannte Erde sein. Luft macht sich die Generation Corona-Trader speziell auch in den App-Stores, wo Robinhood und auch TradeRepublic nur noch mit 1 Stern bewertet aufscheinen. Billige Rache, aber irgendwo müssen die Emotionen nun mal hin.

Den ersten Crash werden jedenfalls schon mal zumindest diese beiden genannten Neobroker erleben seit Donnerstag. Die Schar abziehender empörter Kunden ist riesig. Die PR sorgt auch zumindest für Stirnrunzeln. Das Versprechen auf der Webseite von TradeRepublic:

“Jeder soll die Chance haben einfach, verständlich und kostenlos am Kapitalmarkt zu investieren.”

So weit so gut. Gründer Christian Hecker meint nun zu den Turbulenzen und den Handelsaussetzungen:

“Der Aktienkurs habe mit der realwirtschaftlichen Lage der Unternehmen nichts mehr zu tun, stattdessen sei die Kursentwicklung ausschließlich von Spekulation geprägt. Für diese Art des Anlegens stehen wir nicht.”

Mir gefällt dieser letzte Satz insofern gut, weil er doch auch ehrlich ist. Wenn ich gefragt wurde sagte ich immer schon, dass die Neobroker Erstaunliches leisten was die gesenkten Eintrittshürden für Erstanleger betrifft. Für Anleger mit Sparplänen und seltenen Einzelkäufen war auch die oftmals schlechtere Kursstellung bei Lang&Schwarz im Vergleich zu den viel liquideren Heimatbörsen (soviel zu gratis) kein Hindernis.

Aber aktive Trader brauchen die Originalkurse der Heimatbörsen. Zur Brokerwahl lasse ich mich hier aber nicht auch noch aus, dazu ein anderes Mal mehr.

Zur Verteidigung der Neobroker was die gestrigen Ereignisse betrifft: auch der große Rest der Broker hat nur noch ein Schließen der Positionen erlaubt, sogar der Marktführer Interactive Brokers.

Ich bin jedenfalls schon gespannt auf die Hintergründe, die Erklärungsversuche der Broker, wer tatsächlich welche Strippen gezogen hat und welche Auswirkungen das langfristig haben wird.